Tập đoàn Đua Fat (DFF) chào bán riêng lẻ 40 triệu cổ phiếu tăng vốn điều lệ lên gấp đôi, Chủ tịch và người nhà Chủ tịch đăng ký mua toàn bộ

Giá phát hành 10.000 đồng/cổ phiếu.

Mới đây, HĐQT CTCP Tập đoàn Đua Fat (mã CK: DFF) đã công bố nghị quyết thông qua triển khai phương án chào bán cổ phiếu riêng lẻ tăng vốn điều lệ.

Theo đó Tập đoàn Đua Fat dự kiến phát hành 40 triệu cổ phiếu chào bán riêng lẻ cho các nhà đầu tư. Dự kiến sau phát hành Tập đoàn Đua Fat sẽ tăng vốn điều lệ từ 400 tỷ đồng hiện nay lên 800 tỷ đồng.

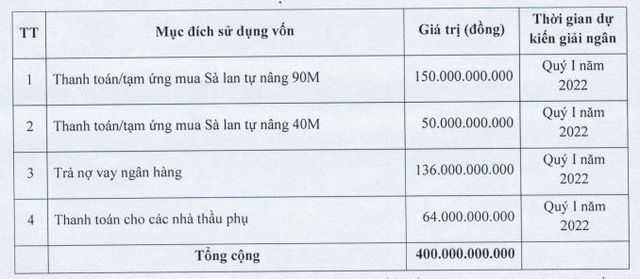

Giá phát hành 10.000 đồng/cổ phiếu, dự kiến huy động 400 tỷ đồng, dùng để thanh toán/tạm ứng mua Sà lan tự nâng, trả nợ vay ngân hàng và thanh toán cho các nhà thầu phụ.

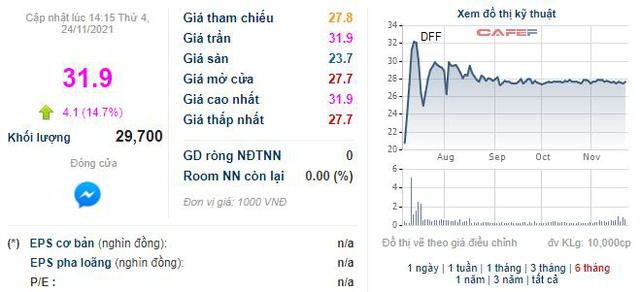

Trong khi đó trên thị trường cổ phiếu DFF giao dịch trên sàn Upcom từ ngày 8/7 vừa qua với phiên giao dịch đầu tiên tăng kịch trần 39,6% đóng cửa tại mức 20.800 đồng/cp. Sau 1 khoảng thời gian giao dịch quanh vùng giá 28.000 đồng/cp, đóng cửa phiên giao dịch ngày 24/11 cổ phiếu DFF tăng trần lên mức 31.900 đồng/cp – cao gấp hơn 3 lần mức giá chào bán riêng lẻ.

Số cổ phiếu chào bán sẽ hạn chế chuyển nhượng 1 năm kể từ ngày hoàn thành đợt chào bán, trừ trường hợp chuyển nhượng giữa các nhà đầu tư chứng khoán chuyên nghiệp hoặc thực hiện theo bản án, quyết định của Tòa án. Thời gian chào bán dự kiến quý 1/2022.

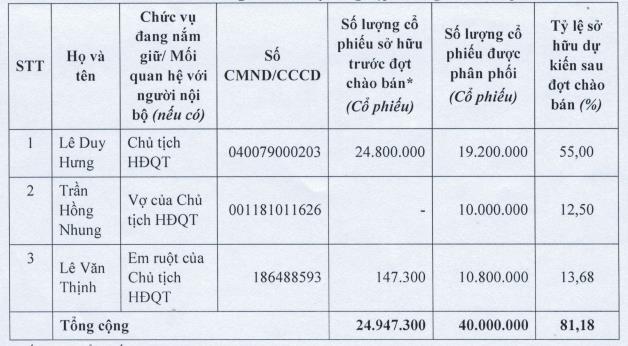

Theo công bố, danh sách nhà đầu tư chứng khoán chuyên nghiệp tham gia mua cổ phiếu gồm Chủ tịch HĐQT Tập đoàn Đua Fat và người nhà Chủ tịch HĐQT, trong đó ông Lê Duy Hưng – Chủ tịch HĐQT đăng ký mua vào 19,2 triệu cổ phiếu, dự kiến sau giao dịch sẽ nâng tỷ lệ sở hữu lên 55% vốn điều lệ. Bà Trần Hồng Nhung – vợ Chủ tịch HĐQT đăng ký mua vào 10 triệu CP và ông Lê Văn Thịnh – em ruột Chủ tịch HĐQT đăng ký mua vào 10,8 triệu CP.

Kết quả kinh doanh, doanh thu 9 tháng đầu năm 2021 của Tập đoàn Đua Fat đạt gần 703 tỷ đồng, tăng gấp 1,6 lần so với cùng kỳ; mặc dù các khoản chi phí tăng cao song DFF ghi nhận lãi sau thuế 13,9 tỷ đồng, tăng gấp gần 7 lần so với cùng kỳ năm trước.