Thương hiệu BVBank và chuyện thay đổi, nhận diện thương hiệu mới

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hộ Ngân hàng Việt Nam phân tích, nợ xấu gia tăng nếu xét về nguyên nhân khách quan do ảnh hưởng từ dịch Covid-19 để lại. Nhưng cũng có nguyên nhân chủ quan đến từ các doanh nghiệp phát hành trái phiếu, nhiều doa

Sau khi Thương hiệu & Công luận đăng tải bài viết: “Ngân hàng Bản Việt và câu chuyện xây dựng, phát triển thương hiệu” vào ngày 02/11/2023 liên quan đến hành trình xây dựng, phát triển thương hiệu đã nhận được nhiều phản hồi. Trong đó, vấn đề chất lượng sản phẩm, dịch vụ, đầu tư và tài chính của thương hiệu BVBank được khách hàng, người tiêu dùng quan tâm hàng đầu.

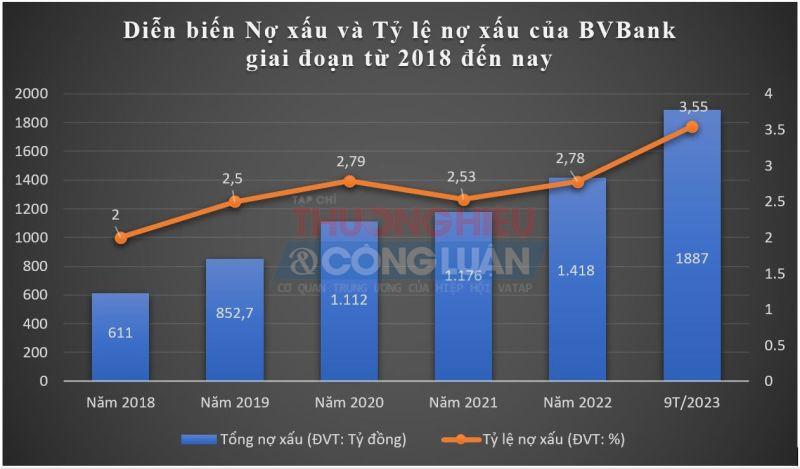

Trong quý III/2023, Ngân hàng TMCP Bản Việt (BVBank) do ông Lê Anh Tài làm Chủ tịch Hội đồng quản trị (HĐQT) có kết quả kinh doanh không mấy khả quan khi lợi nhuận giảm 69%, tỷ lệ nợ khó thanh khoản (nợ xấu) tăng lên 3,55%. Đáng chý ý, việc dự kiến huy động 5.600 tỷ đồng từ trái phiếu diễn ra trong bối cảnh thương hiệu BVBank có nợ xấu tăng nhanh và vượt “ngưỡng trần” mà Ngân hàng Nhà nước từng đề ra là 3%.

Thương hiệu BVBank dự kiến phát hành 5.600 tỷ đồng trái phiếu

Từ ngày 01/12/2023, Ngân hàng TMCP Bản Việt (BVBank) chính thức ra mắt logo mới với hình ảnh, nhận diện thương hiệu mới đồng nhất với tên viết tắt tiếng Anh là BVBank đã được Ngân hàng Nhà nước chấp thuận theo quyết định số 1001/QĐ-NHNN ngày 26/05/2023. Đây cũng là dịp hướng tới 31 năm kỷ niệm thành lập của BVBank.

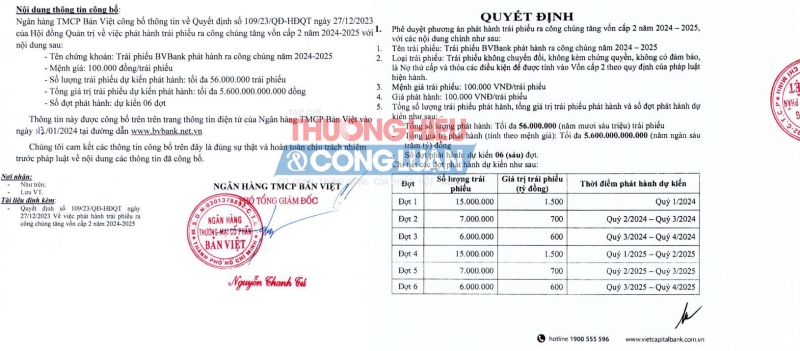

Đến ngày 03/01/2023, tại văn bản số 05/24/BVBank/CBTT-TC của Ngân hàng TMCP Bản Việt (BVBank), nhà băng này đã công bố thông tin về Quyết định số 109/23/QĐ-HĐQT ngày 27/12/2023 về việc phát hành trái phiếu ra công chúng tăng vốn cấp 2 năm 2024-2025.

Theo đó, số lượng trái phiếu dự kiến phát hành của Ngân hàng BVBank là 56.000.000 trái phiếu với tổng thu về dự kiến là 5.600 tỷ đồng trong vòng 6 đợt phát hành. Mệnh giá trái phiếu là 100.000 VNĐ/trái phiếu. Đây là loạt trái phiếu không chuyển đổi, không kèm chứng quyền, không có đảm bảo, là Nợ thứ cấp và thoả các điều kiện để được tính vào Vốn cấp 2 theo quy định tại Thông tư 41/2016/TT-NHNN và các quy định pháp luật hiện hành.

Cụ thể, theo Quyết định số 109/23/QĐ-HĐQT của BVBank thì: Đợt 1, dự kiến phát hành vào quý I/2024 với số lượng 15 triệu trái phiếu giá trị 1.500 tỷ đồng; Đợt 2, dự kiến phát hành vào quý II/2024 – quý III/2024 với số lượng 7 triệu trái phiếu giá trị 700 tỷ đồng; Đợt 3, dự kiến phát hành vào quý III/2024 – quý IV/2024 với số lượng 6 triệu trái phiếu giá trị 600 tỷ đồng; Đợt 4, dự kiến phát hành vào quý I/2025 – quý II/2025 với số lượng 15 triệu trái phiếu giá trị 1.500 tỷ đồng; Đợt 5, bắt đầu vào quý II/2025 – quý III/2025 với số lượng 7 triệu trái phiếu giá trị 700 tỷ đồng và Đợt 6, dự kiến phát hành vào quý III/2025 – quý IV/2025 với số lượng 6 triệu trái phiếu giá trị 600 tỷ đồng.

Cũng theo Nghị quyết của HĐQT Ngân hàng TMCP Bản Việt, trường hợp trái phiếu chưa phát hành hết trong mỗi đợt, số lượng trái phiếu còn lại sẽ chuyển sang đợt tiếp theo. Lãi suất tối đa là 8%/năm. Kỳ hạn tối đa 8 năm kể từ ngày phát hành. Phương án sử dụng vốn thu về từ trái phiếu sẽ được bổ sung vốn cho vay trung – dài hạn dành cho khách hàng.

Theo TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV, việc các ngân hàng phát hành trái phiếu nhằm giải quyết việc đáp ứng thanh khoản cho ngân hàng, đặc biệt là vào thời điểm cuối năm, nhu cầu vốn tăng cao. Ngoài ra, trái phiếu là những nguồn vốn trung và dài hạn hỗ trợ ngân hàng đáp ứng tỷ lệ an toàn vốn.

Mặt khác, BVBank cũng vừa hoàn tất đợt mua lại trái phiếu trước hạn với tổng giá trị trái phiếu tính theo mệnh giá 100 tỷ đồng. Đây là loại trái phiếu có kỳ hạn 7 năm, mệnh giá 1 tỷ đồng mỗi trái phiếu. Trái phiếu phát hành từ tháng 8/2022 và dự kiến đáo hạn vào tháng 8/2029.

Vì sao, nợ xấu vượt “ngưỡng trần” nhưng BVBank vẫn phát hành trái phiếu?

Như Thương hiệu & Công luận đã thông tin về bức tranh tài chính quý III/2023 của Ngân hàng BVBank không mấy khả quan khi lợi luận giảm mạnh, tỷ lệ nợ xấu tăng lên mức 3,55% - vượt “ngưỡng trần” (mức quy định mà Ngân hàng Nhà nước đề ra là 3%) nhưng nhà băng này vẫn mạnh tay khi dự kiến phát hành 5.600 tỷ đồng trái phiếu trong thời gian tới.

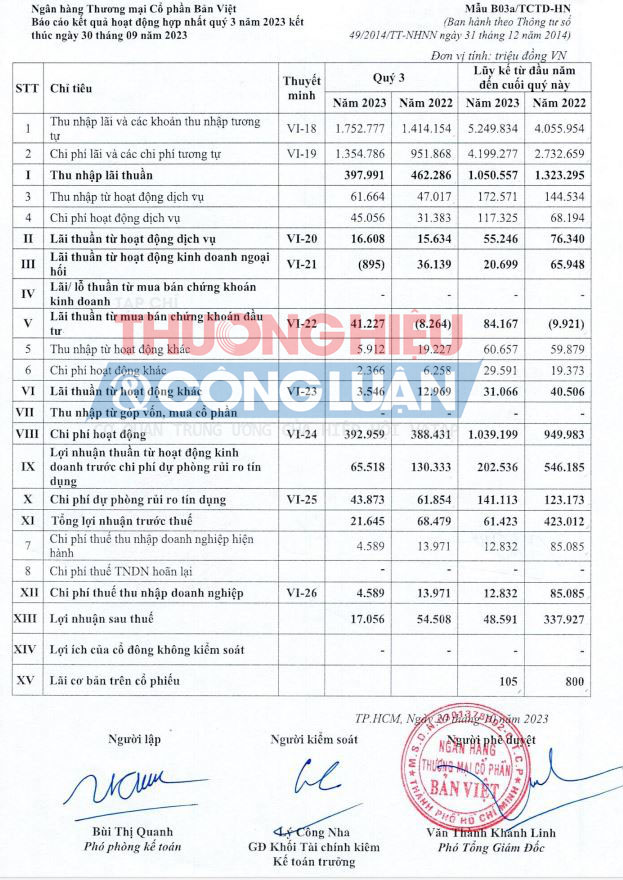

Theo đó, kết quả kinh doanh quý III/2023 của BVBank thể hiện, thu nhập lãi thuần giảm 14% đạt 398 tỷ đồng so với cùng kỳ năm 2022. Lợi nhuận sau thuế giảm 69%, chỉ đạt 17 tỷ đồng so với cùng kỳ năm 2022. Ngoài ra, BVBank trích lập hơn 43,8 tỷ đồng chi phí dự phòng rủi ro tín dụng, giảm 29% và chi phí hoạt động đạt 393 tỷ đồng, nhích nhẹ 1,1% so với cùng kỳ năm ngoái.

Do vậy, lũy kế 9 tháng đầu năm 2023 của BVBank ghi nhận thu nhập lãi thuần giảm 21%, chi phí dự phòng rủi ro tín dụng tăng 14,6% và chi phí hoạt động tăng 9,4% so với hồi đầu năm. Lợi nhuận sau thuế giảm 86% đạt 48,5 tỷ đồng so với hồi đầu năm 2023.

Tổng nợ xấu tại thời điểm 30/09/2023 của BVBank là 1.886,8 tỷ đồng, tăng 468,3 tỷ đồng (tương đương tăng vọt 33%) so với hồi đầu năm 2023. Trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng 76% đạt mức 262,3 tỷ đồng, trong khi hồi đầu năm ở mức 149 tỷ đồng. Nợ nghi ngờ (nợ nhóm 4) tăng 33%, đạt 543 tỷ đồng và nợ có khả năng mất vốn tăng 25% đạt 1.081,4 tỷ đồng so với hồi đầu năm 2023.

Như vậy, tỷ lệ nợ xấu nội bảng của BVBank tăng từ 2,78% hồi đầu năm lên mức 3,55%, vượt mức trần quy định mà Ngân hàng Nhà nước đề ra là 3%. Đáng chú ý, tại đại hội cổ đông năm 2023 của BVBank, lãnh đạo của nhà băng này đã đặt mục tiêu kiểm soát tỷ lệ nợ xấu dưới 3%. Tuy nhiên, đến cuối quý III/2023, mục tiêu này đã không thể thực hiện được.

Trước đó, Ngân hàng Nhà nước từng đặt "ngưỡng trần" nợ xấu các ngân hàng ở mức 3%, nhằm đánh giá chất lượng tài sản. Khi ngân hàng không kiểm soát được nợ xấu dưới mức này sẽ bị giới hạn hoạt động theo quy định của Ngân hàng Nhà nước, như không được mua trái phiếu doanh nghiệp, cấp tín dụng cho khách hàng đầu tư kinh doanh cổ phiếu hay không được mua và nắm giữ cổ phiếu nhà băng khác...

Trong quý III/2023, dự phòng rủi ro tín dụng đối với dư nợ cho vay khách hàng từ đó cũng tăng lên 45,9 tỷ đồng đạt 787,4 tỷ đồng. Trong đó, dự phòng cụ thể tăng từ 366,4 tỷ đồng (31/12/2022) đã tăng lên 395,4 tỷ đồng tại ngày 30/09/2023; dự phòng chung từ 375 tỷ đồng (31/12/2022) đã tăng lên 392 tỷ đồng vào ngày 30/09/2023. Do vậy, tổng quỹ dự phòng rủi ro ở thời điểm quý III/2023 chính thức đạt 787,409 tỷ đồng.

Như vậy, từ những chỉ số trong BCTC quý III/2023, cho thấy, có thể thấy BVBank cũng đang hết sức lo ngại trước tình hình nợ xấu đang tăng lên so với cùng kỳ năm 2022.

Ngoài ra, những chi phí dự phòng rủi ro tăng mạnh để chống đỡ với nợ xấu cũng ảnh hưởng trực tiếp đến lợi nhuận tại BVBank.

Trao đổi xoay quanh vấn đề nợ xấu, Tiến sỹ Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội Ngân hàng Việt Nam phân tích: Nợ xấu gia tăng nếu xét nguyên nhân khách quan là do những ảnh hưởng từ đại dịch Covid-19 để lại nhưng cũng có nguyên nhân chủ quan đến từ các doanh nghiệp phát hành trái phiếu, nhiều doanh nghiệp còn sử dụng vốn ngân hàng để bù đắp, trả nợ cho trái phiếu trước hạn khiến áp lực đè nặng lên ngân hàng.

Hơn nữa, trong bối cảnh thị trường bất động sản có dấu hiệu chững lại, việc mua bán bất động sản trên thị trường đã hạn chế đi nhiều, giá trị bất động sản cũng sụt giảm dẫn tới giá trị tài sản đảm bảo giảm theo. “Trước đây khi phát mại tài sản, ngân hàng có thể thu hồi được nợ gốc và lãi vay, nhưng đến nay dù có phát mại được cũng chỉ thu đủ gốc thậm chí còn dưới gốc chứ không có lãi”, ông Hùng nói.

Trong khi đó, bà Trần Kiều Oanh, Trưởng phòng Khối Phân tích Định chế Tài chính thuộc Công ty cổ phần FiinGroup thông tin, khoảng 70% tài sản bảo đảm cho các khoản vay tại hệ thống ngân hàng hiện nay là bất động sản. Việc phát mãi tài sản đảm bảo, bán nợ theo cơ chế thị trường để xử lý nợ xấu gặp trở ngại đáng kể khi thị trường bất động sản gặp khó khăn.

Giải trình về biến động lợi nhuận trong quý III/2023, Phó Tổng giám đốc Văn Thành Khánh Linh nêu: “Năm 2023 gặp rất nhiều khó khăn tác động lên nền kinh tế. Thực hiện chỉ đạo của Ngân hàng Nhà nước, BVBank liên tục giảm lãi suất cho vay. Mặc dù thu nhập lãi quý III và 9 tháng vẫn tăng tương ứng 24% và 29% so với cùng kỳ. Tuy nhiên do chi phí vốn đầu vào tăng cao bởi những biến động thị trường từ tháng 10/2022, dẫn đến chi phí lãi Quý III tăng 42% và 9 tháng tăng gần 54% so với cùng kỳ năm trước. Do đó thu nhập lãi thuần giảm 14% quý 3 và 21% 9 tháng so với cùng kỳ.

Ngoài ra do biến động của tỷ giá làm lãi thuần từ hoạt động kinh doanh ngoại hối 9 tháng giảm 69%. Bên cạnh đó, chi phí dự phòng rủi ro tín dụng 9 tháng đầu năm tăng 15% so với cùng kỳ năm ngoái cũng làm lợi nhuận của BVBank giảm so với cùng kỳ”.

Ngân hàng TMCP Bản Việt (BVBank), được thành lập từ năm 1992, có trụ sở chính tại số 412 Nguyễn Thị Minh Khai, phường 5, quận 3, TP. Hồ Chí Minh.

Trải qua hơn 30 năm phát triển, BVBank đã và đang tạo dựng vị thế vững chắc trên thị trường tài chính và mang đến sự hài lòng cho khách hàng, đối tác, cổ đông.

Ngày 09/07/2020, cổ phiếu ngân hàng Bản Việt chính thức giao dịch trên sàn UpCoM (mã chứng khoán BVB) hơn 317,1 triệu cổ phiếu BVB với tổng giá trị 3.171 tỷ đồng. Giá tham chiếu trong phiên ở mức 10.700 đồng/cổ phiếu.

Hiện, Ban lãnh đạo BVBank gồm: Ông Lê Anh Tài giữ chức Chủ tịch HĐQT BVBank. Bà Nguyễn Thanh Phượng giữ chức Phó Chủ tịch HĐQT; Ông Ngô Quang Trung làm Tổng Giám đốc và 4 phó Tổng Giám đốc gồm ông Lê Văn Bé Mười, ông Phan Việt Hải, ông Nguyễn Thanh Tú và bà Văn Thành Khánh Linh.

Được biết, trong nhóm cổ đông sở hữu cùng với ông Tài và ông Trung có bà Nguyễn Thanh Phượng.

Mới đây, Ngân hàng Bản Việt (BVBank) đã chính thức công bố logo mới cùng với thay đổi nhận diện thương hiệu, áp dụng kể từ ngày 01/12/2023.

Thế nhưng, với kết quả kinh doanh quý III/2023 thì liệu rằng Kết quả kinh doanh quý IV/2023 và cả năm của Ngân hàng BVBank liệu có thể lạc quan hơn khi một loạt lãnh đạo cấp cao được Chủ tịch HĐQT tin tưởng, giao nhiệm vụ điều hành nhà băng này?

Thương hiệu & Công luận sẽ tiếp tục thông tin tới bạn đọc những dự án mà thương hiệu BVBank cho vay, đầu tư phát triển và vấn đề sở hữu chéo... về hành trình xây dựng thương hiệu BVBank.