Vì sao lãi suất huy động tiếp tục giảm, lãi suất cho vay vẫn cao trong khi tỷ lệ nợ xấu gia tăng?

Các ngân hàng liên tục công bố hạ lãi suất huy động xuống mức kỷ lục trong lịch sử, song lãi suất cho vay lại chưa giảm tương ứng. Động thái liên tục đưa lãi suất huy động xuống thấp kỷ lục của các ngân hàng đang phản ánh tình trạng dư thừa thanh kho

Lãi suất huy động tiếp tục giảm mạnh ở nhiều ngân hàng

Theo biểu lãi suất huy động trực tuyến ngày 19/12, VIB tiếp tục giảm lãi suất huy động các kỳ hạn tiền gửi từ 01 - 36 tháng. Đây là lần thứ ba trong tháng, VIB giảm lãi suất huy động. Cụ thể, lãi suất tiền gửi tại VIB giảm 0,2%/năm đối với các kỳ hạn từ 01 đến 05 tháng và giảm 0,1%/năm đối với các kỳ hạn từ 06 đến 36 tháng. Theo đó, lãi suất tiền gửi kỳ hạn 01 tháng hiện còn 3,6%/năm, kỳ hạn 02 - 05 tháng là 3,7%/năm.

Lãi suất tiền gửi kỳ hạn 06 - 11 tháng tại VIB sau khi giảm đã chính thức mất mốc 5%/năm, chỉ còn 4,9%/năm; kỳ hạn 15 - 18 tháng hiện còn 5,3%/năm, trong khi kỳ hạn 24 - 36 tháng đang có lãi suất 5,5%/năm. Hiện tại, lãi suất 5,5%/năm đối với tiền gửi kỳ hạn 24 - 36 tháng cũng là mức lãi suất cao nhất tại VIB.

Trước đó, ngân hàng này đã giảm lãi suất huy động trong hai ngày liên tiếp (14 và 15/12).

Tương tự, ngân hàng VPBank cũng vừa giảm lãi suất huy động ở một số kỳ hạn tiền gửi từ 06 - 12 tháng. Đây là lần thứ hai trong tháng, ngân hàng này thực hiện giảm lãi suất huy động. Theo đó, đối với tiền gửi trực tuyến dưới 1 tỷ đồng, lãi suất huy động kỳ hạn 06 - 11 tháng tại VPBank giảm 0,3%/năm xuống chỉ còn 4,5%/năm; lãi suất kỳ hạn 12 tháng giảm 0,2% còn 5,1%/năm, kỳ hạn 13 tháng giảm 0,1% còn 5,2%/năm.

VPBank có chính sách cộng thêm lãi suất cho các mức tiền gửi khác nhau với mức cộng thêm lần lượt 0,1%/năm cho số tiền gửi từ 1 tỷ đồng đến dưới 3 tỷ đồng, từ 3 tỷ đồng đến dưới 10 tỷ đồng và từ 10 tỷ đồng trở lên.

Cũng trong ngày 19/12, Saigonbank giảm lãi suất ở các kỳ hạn tiền gửi 1 - 12 tháng, qua đó trở thành ngân hàng thứ 18 giảm lãi suất kể từ đầu tháng. Theo biểu lãi suất huy động trực tuyến của Saigonbank, lãi suất huy động kỳ hạn 01 - 05 tháng giảm nhẹ 0,1%/năm và giảm mạnh nhất ở các kỳ hạn 06 - 12 tháng với mức 0,3%/năm. Với việc điều chỉnh lãi suất, biểu lãi suất huy động trực tuyến mới nhất của Saigonbank cao nhất 12 tháng là 5,1%; thấp nhất ở kỳ hạn 01 - 03 tháng là 3,2 - 3,4%.

Như vậy, kể từ đầu tháng 12 đến nay, hàng loạt ngân hàng đã giảm lãi suất huy động là HDBank, Techcombank, Eximbank, KienLongBank, SCB, PGBank, MB, MSB, NamA Bank, ABBank, Vietcombank, BIDV, VIB, VPBank, TPBank, Saigonbank. Trong đó, MB, Eximbank, SCB, Techcombank, VPBank là những ngân hàng đã giảm lãi suất 2 lần kể từ đầu tháng. Đặc biệt, BIDV và VIB có tới 3 lần điều chỉnh giảm lãi suất huy động.

Tính đến ngày 19/12, lãi suất PVcombank đang dẫn đầu thị trường kỳ hạn 13 tháng. PVcomBank đang niêm yết lãi suất tiết kiệm cao nhất kì hạn 13 tháng là 10,5%/năm đối với sản phẩm tiết kiệm đại chúng. Ở điều kiện thường, PVcomBank đang niêm yết lãi suất cao nhất kỳ hạn 13 tháng ở mức 5,3%/năm khi khách hàng gửi tiết kiệm tại quầy.

Theo sau, HDBank áp dụng mức 8,4%/năm cho kỳ hạn 13 tháng với điều kiện duy trì số dư tối thiểu 300 tỷ đồng. Khi khách hàng gửi online, ở điều kiện thường chỉ nhận lãi suất 5,9%/năm. Nếu gửi tại quầy chỉ nhận lãi suất 5,7%/năm.

NCB cũng đang niêm yết lãi suất kì hạn 13 tháng ở mức cao nhất 5,8%/năm khi khách hàng gửi tiết kiệm An Phú, lĩnh lãi cuối kỳ. Khách hàng gửi tiết kiệm truyền thống nhận lãi suất 5,65%/năm.

Về vấn đề trên, một số chuyên gia kinh tế cho rằng: Việc các ngân hàng lớn hạ thấp lãi suất huy động cũng phù hợp với mức độ lạm phát và mất giá của đồng tiền Việt Nam hiện nay. Trong thực tế, đồng Việt Nam chỉ giảm giá so với đồng USD ở mức hơn 1,7%.

Thời gian qua, các ngân hàng lớn đã có mức huy động vốn cho nhu cầu hoạt động sản xuất kinh doanh tương đối lớn, nhưng khả năng sử dụng các nguồn vốn này vào các hoạt động sản xuất kinh doanh đem lại lợi nhuận chưa được như mong muốn.

Vì thế, lượng tiền tệ tồn kho trong các ngân hàng lớn cũng tương đối cao. Để giải quyết vấn đề này và phù hợp thực tiễn, các ngân hàng lớn quyết định hạ thấp hơn lãi suất huy động so với thời gian trước đây và có thể nói, đây là mức lãi suất huy động thấp nhất trong nhiều năm trở lại đây.

… Nhưng lãi suất cho vay vẫn cao

Theo ghi nhận, dù lãi suất huy động không ngừng giảm nhưng lãi suất cho vay với khách hàng cũ và mới vẫn neo ở mức cao. Nhiều doanh nghiệp, người dân vẫn “oằn mình” gánh lãi suất từ 10 - 12%/năm. Các ngân hàng vẫn lấy lý do huy động lãi cao từ đầu năm nên chưa thể hạ nhanh lãi suất cho vay.

Chia sẻ với báo giới, Chủ tịch Tập đoàn G6 Nguyễn Anh Quê cho biết: Các doanh nghiệp bất động sản đang đối mặt với khó khăn về nguồn vốn. Dù các ngân hàng vẫn tuyên bố giảm lãi suất cho vay nhưng hiện lãi suất cho vay vẫn ở mức trên 10%/năm. Ngoài ra, không chỉ lãi suất cao, các doanh nghiệp bất động sản còn gặp vướng mắc ở khâu hồ sơ vay. Theo đó, các doanh nghiệp không có tài sản thế chấp hoặc có tài sản nhưng vẫn không vay được hoặc chỉ vay được rất ít.

Báo cáo mới nhất của Công ty Chứng khoán Vietcombank cho thấy, tín dụng toàn hệ thống ghi nhận mức tăng trưởng 9,15% tính tới cuối tháng 11, khả năng tăng 12% năm 2023. Nhu cầu tín dụng nhìn chung vẫn ở mức yếu do nền kinh tế và thị trường bất động sản hồi phục chậm.

Lãi suất huy động giảm nhanh và lãi suất cho vay thực tế đã ghi nhận giảm khoảng 2 - 2,5% tại các khoản vay phát sinh mới. Tuy nhiên, lãi suất dành cho các khoản vay hiện hữu vẫn trên 10%/năm do có độ trễ 03 – 06 tháng so với lãi suất huy động và có sự phân hóa về mức độ giảm giữa các ngành nghề. Mặt bằng lãi suất được kỳ vọng sẽ tiếp tục giảm thêm khoảng 1 - 1,5% trong năm 2024.

Nợ xấu có xu hướng tăng mạnh trong 2024

Còn hơn 01 tháng nữa mới tới hạn công bố báo cáo tài chính quý IV/2023, nhưng tình hình nợ xấu năm 2023 của các ngân hàng hiện được dư luận quan tâm.

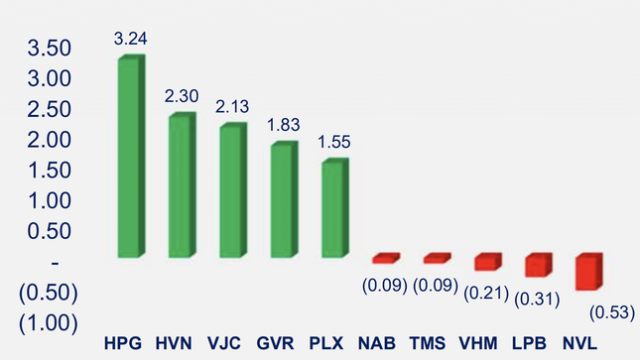

9 tháng đầu năm 2023, nhiều ngân hàng không chỉ gia tăng tổng nợ xấu mà chất lượng nợ phân theo nhóm nợ cũng xấu dần. Cụ thể, đến hết quý III/2023, theo khảo sát qua báo cáo tài chính của các ngân hàng, MB và MSB là hai ngân hàng có tỷ lệ gia tăng nợ xấu cao nhất.

Nhưng ngân hàng "ôm" nợ xấu cao nhất tổng kết 9 tháng đầu năm lại là VPBank. Tiếp theo là BIDV, Vietinbank, Vietcombank.

Theo phân tích, tỷ lệ nợ xấu nội bảng của ngành ngân hàng được kiểm soát dưới ngưỡng 3%, nhưng có xu hướng tăng, cuối quý III/2023 là 2,2%, so với mức 2,07% cuối quý II và mức 2% cuối năm 2022.

Theo Ngân hàng Nhà nước, chất lượng tín dụng của nhiều ngân hàng có dấu hiệu đi xuống. Trong đó, một số nhà băng niêm yết có tỷ lệ nợ xấu vượt 3%. Đơn cử như ngân hàng NCB, cuối quý III/2023 có tổng giá trị nợ xấu nội bảng đã tăng hơn 4.900 tỷ đồng so với đầu năm 2023. Tỷ lệ nợ xấu/nợ cho vay tăng từ 17,9% đầu năm lên 26,3%.

Theo PGS.TS Đinh Trọng Thịnh - giảng viên cao cấp Học viện Tài chính, dự đoán nợ xấu sẽ còn có xu hướng gia tăng mạnh trong năm 2024.

Theo các chuyên gia, việc dừng hiệu lực Thông tư 02 vào tháng 06/2024 sẽ khiến áp lực nợ xấu của các ngân hàng tăng mạnh. Chỉ tính riêng trong 9 tháng đầu năm 2023, mặc dù nợ xấu tăng nhanh, song con số này vẫn thấp hơn nhiều so với tỷ lệ nợ xấu thực vì chưa tính cả nợ đang được giãn, hoãn, chưa chuyển nhóm nợ theo Thông tư số 02/2023/TT-NHNN. "Bất động sản là lĩnh vực được cảnh báo tiềm ẩn nhiều rủi ro nhất khi thị trường chậm hồi phục khiến các khoản nợ có nguy cơ nhảy nhóm thành nợ xấu nhiều nhất", PGS.TS Đinh Trọng Thịnh chia sẻ.

Còn TS. Nguyễn Hữu Huân, Trưởng bộ môn Tài chính, Trường đại học Kinh tế TP. HCM nhận định: Nợ xấu ngân hàng tùy thuộc vào sự chống chọi của doanh nghiệp trước điều kiện thị trường có khó khăn. Nếu kinh tế hồi phục nhanh thì nợ xấu ngành ngân hàng sẽ giảm nhanh. Hiện tại, kinh tế vẫn khó khăn và không ít doanh nghiệp thua lỗ, dẫn tới nợ xấu. Trong khi đó, số lượng hợp đồng, đơn hàng của doanh nghiệp chậm cải thiện. Dự báo, đến cuối quý IV/2023, thậm chí đầu năm 2024, nợ xấu mới có thể đạt đỉnh.